Hvad er en god vækstrate? (ifølge 8 danske VCs)

👋 Hej, jeg hedder Thomas og velkommen til mit newsletter 🤩 Cirka 1-2 gange om måneden skriver jeg om at bygge, vækste og skalere startups 🌱 ... og det er 100% gratis 😉

Overvej at tilmelde dig, hvis du ikke allerede har gjort det (eller del med en ven) 👇

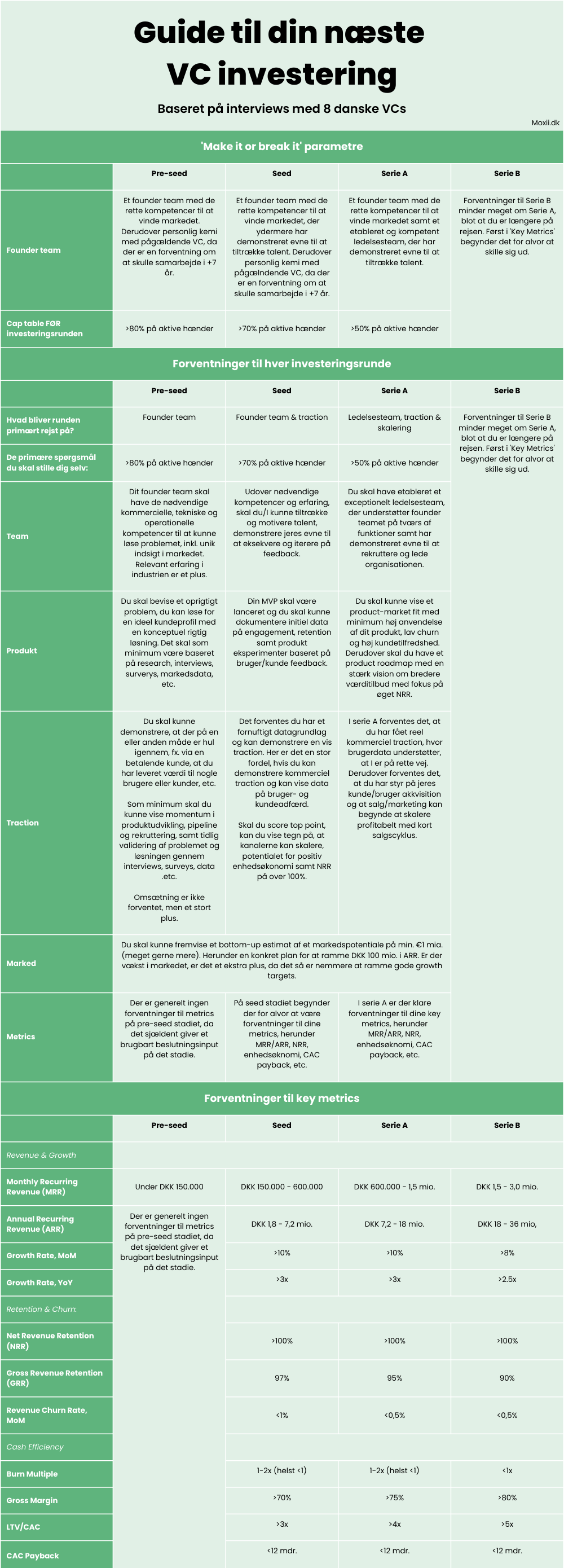

Velkommen til step 5 (!!!) i min 5-steps artikelserie “Guide til din næste VC investering (baseret på interviews med 8 danske VCs)” for danske tech startups.

Hvis du først har joinet nu, vil jeg anbefale, at du starter med at læse step 1, 2, 3 og 4. Her er links til alle de tidligere artikler:

- Step 1: Forstå VC-markedet i 2023

- Step 2: ‘Make it or break it’ parametre

- Step 3: Forventninger til pre-seed, seed og serie A+

- Step 4: Forventninger til key metrics

- Step 5: Hvad er en god vækstrate? ← Denne artikel

Det primære spørgsmål, jeg vil besvare i dag, er: Hvad er en GOD og MEGET GOD vækstrate i hver investeringsrunde?

For at give dig et konkret svar, spurgte jeg også de otte danske VCs, hvad en GOD og en MEGET GOD vækstrate i deres øjne er i de forskellige investeringsrunder.

Før vi går i gang, er det værd at nævne, at din vækstrate kun er en enkelt brik i det store puslespil. Som nævnt i de tidligere artikler, fokuserer VCs meget på founder-market fit, retention, kapital effektivitet, etc.

Men hvis du rammer nedenstående benchmarks for din vækstrate, er der stor sandsynlighed for, at VCs begynder at banke på din dør og tilbyde kaffe.

Da det her er sidste artikel i serien om VC investeringer, skal der endnu engang lyde en stor tak til følgende dygtige investorer, der har delt deres indsigter: Alexander Viterbo-Horten fra PreSeed Ventures, Chris Porsgaard fra Seed Capital, Jimmy Fussing Nielsen fra Heartcore Capital, Joachim Schelde fra Scale Capital, Kenneth Dambo fra Dreamcraft Ventures, Magnus Stagsted fra People Ventures, Rune Hven-Jensen fra Ugly Duckling Ventures & Thorbjørn Rønje fra Morph Capital 🙏

Hvis du ellers er klar, så snup en kop kaffe og lad os dykke ned i det ☕️

Enjoy! 😎

Hvad er en GOD og MEGET GOD vækstrate?

Takeaways (og indholdsfortegnelse)

- I pre-seed stadiet fokuserer VCs ikke på din vækstrate

- Ikke al omsætning er lige meget værd

- Din vækstrate kan ikke stå alene

- Net Revenue Retention har fået stigende fokus

- Opsummering

1. I pre-seed stadiet fokuserer VCs ikke på din vækstrate

Idet der sjældent er omsætning på pre-seed stadiet, giver det ikke mening at snakke growth rates - det giver først mening i seed og serie A:

“I pre-seed og seed er revenue base ofte meget behersket, hvis overhovedet eksisterende. Derfor giver det ikke meget mening med growth rates. “

- Jimmy Fussing Nielsen, Heartcore Capital

“Growth rates giver mest mening at snakke om omkring en stor seed eller serie A runde.”

- Thorbjørn Rønje, Morph Capital

Faktisk giver oftest slet ikke mening at kigge på metrics i det hele taget:

“Metrics kigger vi sjældent på, da det simpelthen ikke giver mening på det stadie, vi investerer i.”

- Alexander Viterbo-Horten, PreSeed Ventures

Men hvis du med egen research kan demonstrere, hvordan det evt. måtte se ud, er det positivt:

“På PreSeed er der sjældent omsætning, hvorfor vi ikke kan analysere omsætningsvæksten. Det er dog positivt, hvis man kan demonstrere, hvordan det vil se ud baseret på egen research og rimelige antagelser.”

- Kenneth Dambo, Dreamcraft Ventures

2. Ikke al omsætning er lige meget værd

Noget af det der har ændret sig markant den seneste tid er, at din omsætningsvækst skal være med profitabel enhedsøkonomi:

“Noget af det der har ændret sig i takt med at 2022 skred frem, og som kommer til at præge 2023, er et øget fokus på omsætningsvækst med profitabel enhedsøkonomi.”

- Kenneth Dambo, Dreamcraft Ventures

Faktisk vil VCs typisk hellere have lavere, profitabel og kapital efficient vækst på 75% end vækst på 150% med enorm investering i fx performance marketing:

“Dog er vi ligesom de fleste andre meget fokuserede på, om væksten er kapital efficient eller ej. Alle kan rejse mange penge og bruge hele budgettet på at købe kunder som løfter vækstraten, men det siger ikke særligt meget om selskabets langsigtede differentiering og evne til at levere vækst profitabelt.

Ikke al omsætning er lige meget værd og derfor vil vi hellere have lavere, profitabel og kapital efficient vækst på 75% end vækst på 150% med enorm investering i fx performance marketing.

I den verden vi lever i nu, skal vækst helst være product led og ikke marketing led. Ikke vækst for enhver pris.”

- Jimmy Fussing Nielsen, Heartcore Capital

Til inspiration kan du her læse en dybdegående artikel om, hvordan vi på 3 måneder fordoblede Morningscores activation rate (og satte omsætningsrekord) med product-led onboarding.

3. Din vækstrate kan ikke stå alene

Selvom din omsætningsvækst betyder meget, er der bred enighed om, at ét nøgletal ikke kan stå alene - heller ikke vækst:

“Derudover kan ét nøgletal naturligvis ikke stå alene. Vi danner os et bredere indtryk af virksomheden på tværs af, hvor gode de er til at anskaffe kunderne, fastholde dem og opløfte dem i værdi. Men også deres kapitaleffektivitet og enhedsøkonomien. Nogle konkrete metrikker inkluderer burn multiple, CAC payback, LTV:CAC ratio, GM %, NRR, osv.”

- Chris Porsgaard, Seed Capital

“Først og fremmest mener jeg ikke at en metric kan stå alene (ej heller vækst). Derfor kan jeg ikke sige noget isoleret baseret på vækstraten.

F.eks. er en vækstrate på 20-30% MoM rigtig godt. Men hvis udgangspunktet er 1.000 EUR, så er det lidt ligegyldigt. Eller hvis der opnås en vækstrate på 20-30%, men virksomheden samtidig har en burn multipel 10x, kan man ikke sige, det er positivt. Derfor afhænger dette af den enkelte startup og det samlede billede på de 5 metrics.“

- Magnus Stagsted, People Ventures

4. Net Revenue Retention har fået stigende fokus.

“Efter den seneste markedsturbulens og den generelt ændrede stemning på VC markedet. ønsker vi, at vores investeringer har mulighed for at vækste med deres kunder. Vi ser derfor gerne at der arbejdes med visioner om flere produkter eller add-ons til eksisterende produkter, så der kan opnås en stigende NRR (den enkelte kunde skal vækste) over tid.”

- Magnus Stagsted, People Ventures

5. Opsummering

Det var sidste step i artikelserien ‘Guide til din næste VC investering (baseret på interviews med 8 danske VCs)’. Jeg håber, du kunne bruge det og har fået en bedre forståelse for det store VC puslespil 😊

Artikelserien er resultatet af utallige timers research og interviews med otte af de dygtigste danske VCs, hvor fokus har været på følgende spørgsmålet:

“Når du investerer i danske tech startups, hvad kigger du så primært efter og hvad er dine forventninger til key metrics i hvert stadie (pre-seed, seed, serie A, etc.)?”

Som jeg sagde i starten af artikelserien, garanterer det selvfølgelig ikke succes at følge de her steps (eller hvilke som helst andre steps!) - men mit håb er, at det har givet dig en dybere forståelse for hvad danske VCs kigger efter og forventer, når de investerer i danske tech startups. På den måde håber jeg, at dialogen med VCs fremadrettet bliver nemmere for dig og dermed øger din sandsynlighed for at lande en investering.

Som afslutning har jeg lavet et opsummerende overblik med forventninger til hver investeringsrunde, som du finder nederst.

Har du nogle spørgsmål, kommentarer eller input, så smid endelig en kommentar nedenfor 👇

… og ellers ses vi i din indbakke igen om et par uger 👋

Diskussion for medlemmer